e-copedia

Om rapporten momsopgørelse

En momsopgørelse er en rapport i dit regnskab, der viser en opgørelse over, hvor meget moms du skal betale til SKAT.

Momsopgørelsen består af den indgående moms (købsmoms) og den udgående moms (salgsmoms), som virksomheden har haft. Den indgående moms og den udgående moms skal opgøres hver for sig hvorefter de to opgjorte beløb trækkes fra hinanden. Det er differencen som betales til SKAT. Hvis den indgående moms er større end den udgående moms, skal man have penge retur af SKAT.

e-conomic klarer hele udregningen for dig og det er derfor enkelt at beregne momsen. Du skal blot forholde dig til rapporten og markere den som indberettet når du har indberettet rapportens resultater til SKAT. Du kan også få bogført din moms direkte via momsopgørelsen.

Hvis du vil vide mere om moms, anbefaler vi vores gratis onlinekursus "Moms i e-conomic", hvor du kan lære, hvordan du håndterer moms i e-conomic.

Sådan trækker du momsopgørelsen

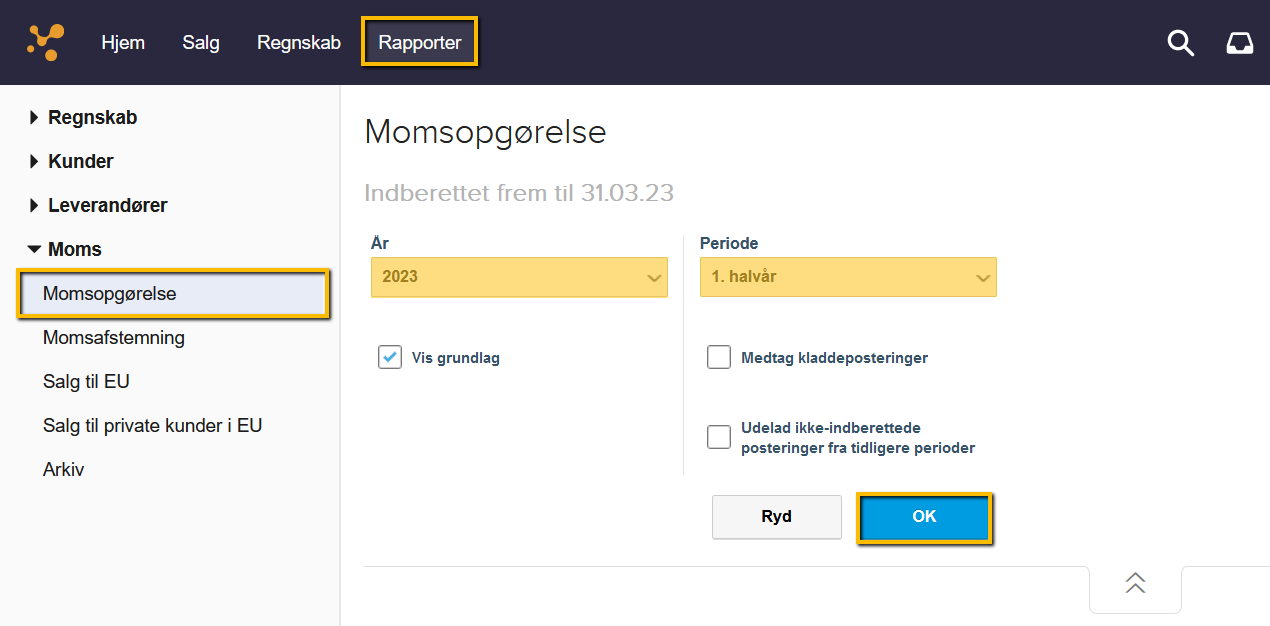

Du skal ind i fanen "Rapporter", vælge menuen "Moms" og derefter "Momsopgørelse".

Udfyld afgrænsningsfelterne og tryk på "OK", for at se momsopgørelsen.

Tryk på de to pile i midten, for at få vist eller skjult søgemulighederne igen.

Oplysninger om felterne:

År: I dette felt vælger du det år, som momsopgørelsen vedrører.

Periode: Her vælger du den periode, som momsopgørelsen skal omfatte.

Vis grundlag: Hvis du vil se grundlaget for momsopgørelsen. Dvs. en opgørelse over, hvordan salgsmomsen (udgående moms) og købsmomsen (indgående moms) er sammensat, sætter du flueben i feltet "Vis grundlag".

Medtag kladdeposteringer: Er der posteringer i en eller flere kassekladder under fanen "Regnskab" i toppen, som endnu ikke er bogført, men som du ønsker at medtage i momsopgørelsen, sætter du flueben i feltet "Medtag kladdeposteringer".

Udelad ikke-indberettede posteringer fra tidligere perioder: Sæt flueben her, hvis du ikke ønsker at medtage posteringer fra tidligere perioder, der endnu ikke er indberettet.

Eksempel på en momsopgørelse

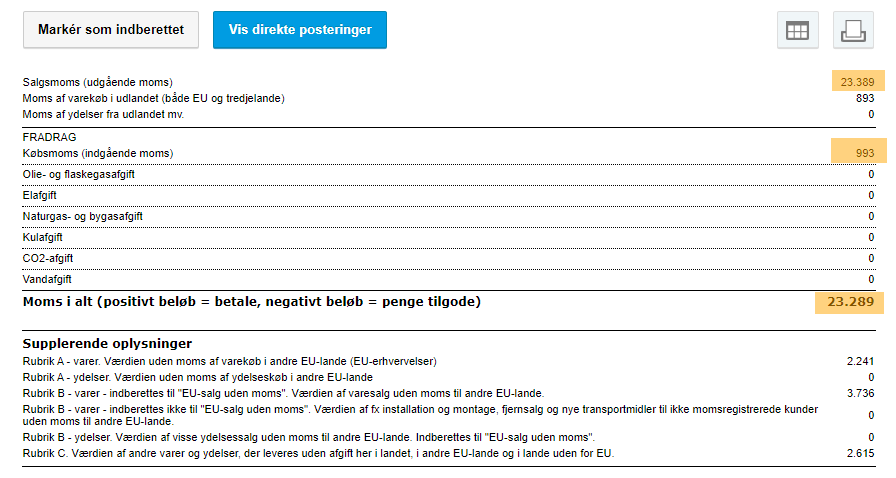

I nedenstående eksempel af momsopgørelsen udgør momsen af de varer/ydelser, som virksomheden har solgt (salgsmoms/udgående moms) i 1. halvår 2022 23.389 kr.

Dertil tillægges momsen af køb i udlandet. Disse er tillagt købsmomsen direkte og er momsmæssigt neutrale.

Herfra kan virksomheden trække den moms, som er tillagt de varer/ydelser, den har købt (købsmoms/indgående moms) i samme periode, dvs. 993 kr. Det betyder, at virksomheden skal betale 23.289 kr. i moms i 1. halvår.

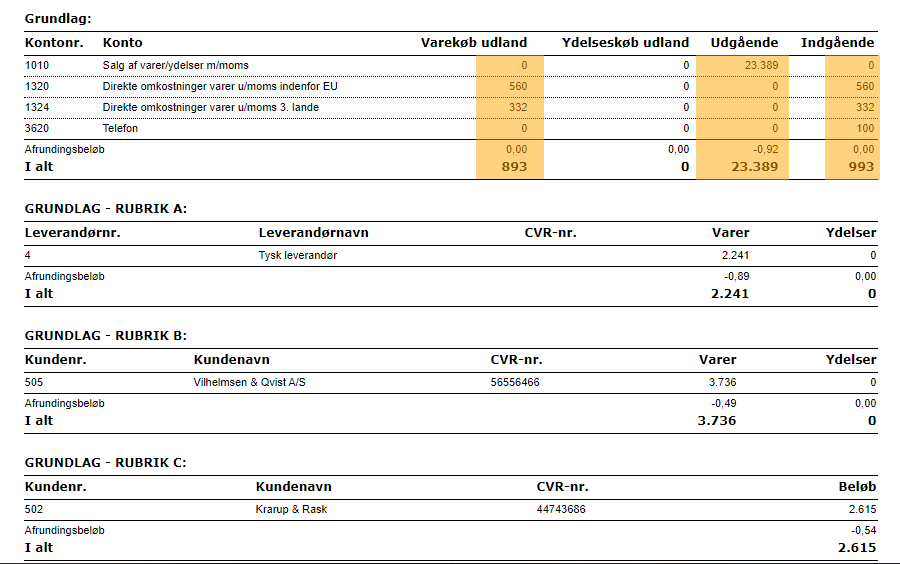

Har du valgt "Vis grundlag" kan du se, hvordan tallene i momsopgørelsen er sammensat.

I momsopgørelsen har du flere muligheder. Du kan markere dine momsposteringer, som indberettet, ved at klikke på knappen "Marker som indberettet".

Har du bogført yderligere posteringer med moms, i den periode du allerede har "markeret som indberettet", vil du, når du går ind i momsopgørelsen igen, også kunne se knappen "Efterberegn". Trykker du på knappen vil der blive fortaget en efterberegning, og du kan igen trykke på knappen "Marker som indberettet", hvis du er enig i efterberegningen og også vil have bogført dette.

Du kan endvidere se, hvilke af posteringerne, der er posteret direkte på din momskonto, hvis du trykker på knappen "Vis direkte posteringer".

Hvordan påvirkes momsrapporten af mine momskoder

Der er nogle forskellige felter i momsopgørelsen og det kan godt være forvirrende at finde ud af hvilke felter der bliver berørt og hvordan.

Oplysninger om momskoderne i momsrapporten:

Salgsmoms (udgående moms): Momskoder med typen "Udgående/salg".

Moms af varekøb i udlandet (både EU og tredjelande): Momskoder med typen "Varekøb/udland".

Moms af ydelser fra udlandet mv.: Momskoder med typen "Ydelseskøb/udland".

Moms af byggeydelser: Momskoder med typen "Byggeydelser".

FRADRAG

Købsmoms (indgående moms): Momskoder med typen "Indgående/køb" og "Varekøb/indland".

Olie- og flaskegasafgift: Posteringer bogført på den konto der er defineret på afgiftskonto "Olie- og flaskeafgift".

Elafgift: Posteringer bogført på den konto der er defineret på afgiftskonto "Elafgift".

Naturgas- og bygasafgift: Posteringer bogført på den konto der er defineret på afgiftskonto "Naturgas- og bygasafgift".

Kulafgift: Posteringer bogført på den konto der er defineret på afgiftskonto "Kulafgift".

CO2-afgift: Posteringer bogført på den konto der er defineret på afgiftskonto "CO2-afgift".

Vandafgift: Posteringer bogført på den konto der er defineret på afgiftskonto "Vandafgift".

Supplerende oplysninger

Rubrik A - varer. Værdien uden moms af varekøb i andre EU-lande (EU-erhvervelser): Ved bogføring via lev.faktura: Momszone på leverandøren, "EU (rubrik A)" –> momskode IV25. Ved bogføring via finansbilag, momskode IVEU (denne skal oprettes manuelt).

Rubrik A - ydelser. Værdien uden moms af ydelseskøb i andre EU-lande: Ved bogføring via lev.faktura: Momszone på leverandøren, "EU (rubrik A)" –> momskode IY25. Ved bogføring via finansbilag, momskode IYEU (denne skal oprettes manuelt).

Rubrik B - varer - indberettes til "EU-salg uden moms". Værdien af varesalg uden moms til andre EU-lande: Momszonen på kunden, "EU (rubrik B)" –> momskode UEUV.

Rubrik B - varer - indberettes ikke til "EU-salg uden moms". Værdien af fx installation og montage, fjernsalg og nye transportmidler til ikke momsregistrerede kunder uden moms til andre EU-lande: Momszonen på kunden, "EU (rubrik B)" –> momskoden er ikke oprettet som en standard-momskode. Det betyder, at du selv skal oprette momskoden med satstypen "EU-salg, indberettes ikke (Rubrik B)", hvis du skal gøre brug af denne supplerende oplysning.

Rubrik B - ydelser. Værdien af visse ydelsessalg uden moms til andre EU-lande. Indberettes til "EU-salg uden moms": Momszonen på kunden, "EU (rubrik B)" –> momskode UY0.

Rubrik C. Værdien af andre varer og ydelser, der leveres uden afgift her i landet, i andre EU-lande og i lande uden for EU: Momszonen på kunden: "Indland" eller "Udland (rubrik C)" –> momskode Abr eller OBPS.

Var denne artikel nyttig?

Mange tak.

Vi sætter stor pris på din feedback.

Tak for dit svar. Hvad manglede du?